Theme

Month

今年も年末調整の季節となりました。

今年度の年末調整を行う上では改正事項はございませんが、 昨年の配偶者・配偶者特別控除の

改正に続き令和2年度からは給与所得控除、基礎控除に改正が行われます。

そこで今回は令和2年1月からの変更点についてご紹介いたします。

[Point1] 給与所得控除の減額と基礎控除の増額

1、給与所得控除の減額

給与所得控除とは給与等の収入額(以下:年収とする)に応じて一定額控除されるものです。

現行は年収が162.5万円以下の場合、65万円の控除を受けることができ、その後は

階段状に控除額が大きくなり、1000万円超となると220万円で固定されます。

改正内容

控除額:一律10万円引き下げ

控除額上限:年収が850万円超となると控除額が195万円で固定

2、基礎控除の増額

全ての納税者に対し適用されるもので現行は一律38万円の控除をうけることができます。

改正内容

控除額:一律10万円の引き上げ(控除額48万円)

適用要件の新設:合計所得金額が2400万円超となると控除額が減額され、

2500万円超で0円となる

年収が2000万円を超える場合は確定申告を行う必要があるため、会社で行う年末調整対象者については

一律に48万円の控除という認識で問題はありません。

上記の改正により、年収850万円までは、現行と比較してさほど大きく影響はしませんが、

年収850万円を超えると実質的に所得税増税になります。

[Point2] 所得金額調整控除の創設

年収が850万円を超える方が、以下の3つの要件のうちいずれかに該当する場合に適用されます。

①本人が特別障害者である

②23歳未満の扶養親族がいる

③特別障害者である同一生計配偶者または扶養親族がいる

控除額:( 年収― 850万円 )× 10%

(ただし、年収が1000万円超の場合は1000万円とする)

これは、今回の改正で年収が850万円を超えると増税になるため、子育て、介護を

行うものの負担を軽減するために設けられました。

この適用を受けるためには、年末調整時に別途申告書の提出が必要です。

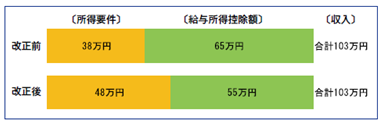

[Point3] 配偶者・扶養家族等の合計所得金額要件等の改正

この改正のポイントは図の通り、収入でみたときの控除対象者となる要件は変わりません 。

POINT1より、今回の改正で給与所得控除が10万円下げられたため、そのままだと

扶養の対象となる年収も10万円引き下げられることになります。

そうするといわゆる「103万の壁」が「93万の壁」となってしまします。

そうならないために同一生計配偶者・扶養親族をはじめとする各対象となる合計所得金額の要件を

10万円引き上げ、収入でみたときの控除要件に変更が起きない仕組みになっています。

今回の改正で大きな影響があるのは年収が850万円を超える場合です。

また、年末調整に影響があるのは来年となります。

—————————————————————————————————-

2019年11月1日発行 マロニエ通信 Vol.201より≫

https://www.arcandpartners.com/info/maronie